狂买300亿、砸盘130亿 A股最后3分钟怎么了?(2)

从近15个交易日上榜的前十大活跃股看,净买入额超过5亿的个股超过9只,其中中国平安、招商银行及格力电器连续多日均上活跃榜。而在卖出榜中,伊利股份、五粮液、恒瑞医药、贵州茅台等前期涨幅较高的个股成交活跃,外资短期获利了结的动作明显。

两大指数同步扩容

千亿资金抢跑市场

仅仅半个多月,北上资金净流入的规模持续攀升,意味着外资加速布局A股市场的动作越来越多,而今日盘面上,北向资金集中涌入A股,实际上和一个重磅利好落地有关,那就是两大指数富时罗素、标普道琼斯指数纳入和扩容安排正式生效。

今天收盘后,富时罗素A股纳入第一阶段第二步纳入安排将生效。按照之前的计划,第二步纳入A股安排生效之后,A股在相应指数中的纳入因子将从5%提升至15%。

根据此前富时罗素的官方测算,2019年9月的第二步扩容预计将给A股带来40亿美元的被动资金流入。

富时罗素发布的评议名单中共含1093只股票,包括302只大盘,414只中盘,366只小盘,11只微小盘。由于现阶段,相应指数不含微小盘,去除小盘之后,共有1082只A股会进入最终纳入名单。

A股“入富”的最后一步却是安排在2020年3月,而第三步扩容预计继续给A股带来40亿美元的被动资金流入。根据官方文件显示,三步依次完成后,富时罗素A股的纳入比例将从5%提升至15%,最终将提升至25%。

富时罗素方面曾对外表示,在第一阶段完成后,未来在继续开放各种渠道的前提下,富时罗素的最终目标是按其全部可投资权重纳入中国A股。据川财证券测算,如果A股完全纳入富时指数,长期来看预计将有额外400-500亿美元资金流入A股

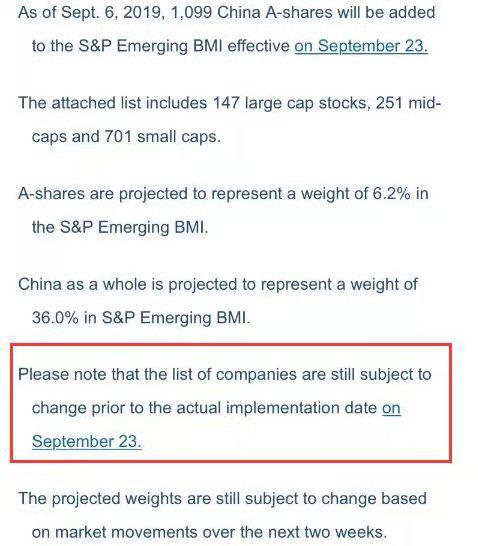

9月8日,标普道琼斯指数公司也宣布,1099只A股标的将被纳入标普新兴市场全球基准指数(S&P Emerging BMI)。这些股票包含147只大盘股,251只中盘股,701只小盘股。该决定于9月23日开盘时生效。

从直接影响分析,标普道琼斯指数纳入A股,将会为A股市场带来一定的新增流动性补充。根据招商证券的测算,9月23日,标普道琼斯纳入A股将为A股带来11亿美元的被动增量资金,约合人民币78亿元。

标普道琼斯表示,将部分A股纳入其全球指数体系,正是因为中国在全球投资体系中占有越来越重要的地位。且在过去几年中,中国也不断致力于推进市场机制改革,尤其是扩大对境外投资者的市场开放程度。未来,该公司将进行进一步的咨询,讨论是否将A股纳入其他指数或者提高A股的纳入比重。

这意味着,下周一(9月23日)开盘时,两大指数纳入安排和扩容同时生效,两者合计将为A股市场带来超过51亿美元的增量资金,折合人民币超363亿元。而在指数扩容的影响下,被动资金加上主动资金,合计将有超千亿资金进场A股市场。

外资持续加码A股

北上资金将延续流入趋势

毫无疑问,国际指数巨头公司先后加码A股,无疑成为此轮A股增量资金的重要来源。

统计显示,今年A股市场,外资持股市值已经快速追赶公募、险资,构成影响市场的第三只重要力量。

数据显示,仅2019年上半年,北上资金净流入A股就已达1496亿元人民币,A股纳入富时罗素和标普道琼斯也在今年成行。外资配置A股的规模已经从2013年的3000亿左右飙升到今年中期的1.65万亿,成为最近几年A股增量资金的最主要来源。而截至6月底,公募基金持股市值为2万亿元,两者仅相差3500多亿元。

业内人士认为,国际指数对A股的青睐主要源于以下三方面因素:

一是A股国际化进程提速,与国际市场融合度提高。近两年,A股对外开放的步伐一直在提速,继沪港通、深港通后,沪伦通的推出也进入倒计时阶段;加大外资控股比例,将外资对证券公司、基金公司、期货公司持股比例放宽至最高51%的控股比例后,瑞银集团、摩根大通等纷纷响应发起外资控股券商。此外,在境外投资者方面,2018年以来多家外商独资私募机构诞生,同时,证监会就相关账户管理制度进行重修,允许外籍在华自然人或在境外工作的境内上市公司外籍员工开立A股账户,为外籍自然人投资A股奠定了制度基础。