上市公司观察之IPO系列马可波罗IPO分析

近期,马可波罗控股股份有限公司(以下简称马可波罗)向深交所递交了《招股说明书》,拟募集资金401793.25万元。

马可波罗是一家土生土长的本土公司。记者查阅《招股说明书》发现,作为一家建筑陶瓷的研发、生产和销售公司,2019年至2021年(以下简称报告期),马可波罗存在着关联交易频繁、坏账压力增大等问题。与此同时,马可波罗生产的瓷砖存在被消费者投诉问题。

关联交易复杂频繁

马可波罗的实际控制人为黄建平,而黄建平名下还有另一家实控公司——东莞市唯美装饰材料有限公司(以下简称唯美装饰)。《招股说明书》显示,报告期内,马可波罗与唯美装饰之间存在着复杂、频繁的关联交易。而关联交易正是证监会发审委审查企业IPO的重点之一。

报告期内马可波罗前五名客户的销售收入。数据来源:《招股说明书》

唯美装饰成立于1988年,一直从事陶瓷产品的生产、销售。《招股说明书》显示,2019年和2020年,唯美装饰连续两年是马可波罗销售的大客户,其中,2019年,唯美装饰作为第一大客户,销售金额占马可波罗总收入的13.21%;2020年销售金额占马可波罗总收入的7.56%,位居第二位。报告期内,马可波罗还委托唯美装饰生产并向其采购陶瓷产品,采购金额分别达17512.04万元、23586.87万元和11714.55万元,连续3年位居首位。其中,2019年和2020年,加工模式为唯美装饰包工包料;2021年,加工模式变为马可波罗提供原材料、唯美装饰代为加工并收取加工费。

值得注意的是,《招股说明书》将唯美装饰列为股权投资,认为马克波罗与唯美装饰之间不存在同业竞争的关系,认为其业务是在唯美装饰等企业的基础上发展的,需要充分利用唯美装饰的客户资源,拓展业务渠道。

与此同时,报告期内,唯美装饰及其关联方与马可波罗之间发生了大量的资金拆借。根据《招股说明书》,2019年、2020年,唯美装饰及其关联方分别借给马可波罗86094.96万元、129497.86万元;2019年至2021年,马可波罗分别归还了156640.26万元、158959.31万元、119243万元,2021年未归还余额16381.95万元。

业内人士认为,关联方资金拆借是企业将自己暂时闲置的资金转给其它企业使用的,是一种常见的企业短期融资。“这一行为必须符合法定条款规定。”北京市京师律师事务所律师孟博在接受人民网记者采访时表示,法人之间、非法人组织之间以及它们相互之间为生产、经营需要订立的民间借贷合同,除存在法律、司法解释规定的合同无效的情形外,当事人主张民间借贷合同有效的,人民法院应予支持。

不光借钱给马可波罗,报告期内,唯美装饰及其关联方还直接豁免了马可波罗24382.29万元债务,并于2021年接受了马可波罗将其持有的对地产公司66761.79万元应收账款及应收票据对应的债权,转让价格也是66761.79万元。此外,报告期内,马可波罗与唯美装饰之间还存在着相互为彼此融资进行担保的情况。

业内人士认为,尽管马可波罗在2021年尽力归还相关的拆借资金,斩断两者之间的供应和销售关系,甚至停掉了唯美装饰生产瓷砖的业务,但这也不能完全撇清两者之间的关系以及对于过去几年唯美装饰对马可波罗业绩的影响。

大笔坏账压力凸显

根据《招股说明书》,2019年末、2020年末和2021年末,马可波罗营业收入分别为812962.22万元、859142.29万元和936482.95万元,业绩整体呈上升趋势。不过其同期净利润分别为162750.54万元、157395.98万元和165321.72万元,净利润并未与收入同步增长,2020年存在明显的增收不增利现象。同时,报告期内马可波罗主营业务毛利率也由47.11%降至43.09%。

作为一家研发、生产、销售建筑陶瓷的企业,马可波罗的经营业绩与房地产行业息息相关。《招股说明书》显示,2009年至2021年,马可波罗前5大销售客户中有恒大地产、保利地产、中海地产、万科地产等4家地产公司,其中,恒大地产的销售占比最高。

近年来,我国坚持“房住不炒”,陆续出台了“三道红线”“集中供应土地”等相关房地产调控政策,一定程度上抑制了房地产投资需求,也一定程度上影响了建筑陶瓷企业的业务发展速度。与此同时,房地产公司等工程类客户大多采用应收账款或商业票据结算。近年来,房地产行业出现了信用违约或逾期情形,而这正是马可波罗目前遇到的难题之一。

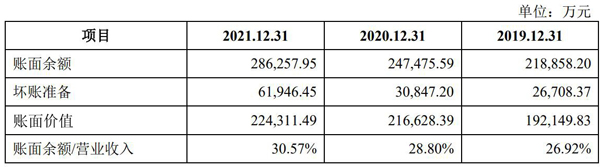

报告期内马可波罗应收账款情况。数据来源:《招股说明书》

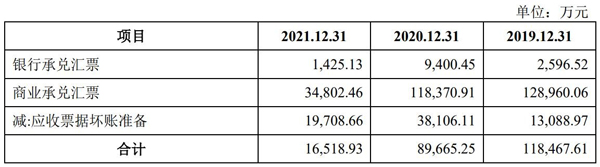

报告期内马可波罗应收票据账面构成。数据来源:《招股说明书》

根据《招股说明书》,报告期内各期末,马可波罗应收账款账面价值分别为192149.83万元、216628.39万元和224311.49万元,占各期末流动资产的比例分别为26.35%、25.08%和27.92%;应收票据账面价值分别为118467.61万元、89665.25万元和16518.93万元,占各期末流动资产的比例分别为16.24%、10.38%和2.06%。

在应收账款增加影响资金流动性同时,马可波罗不得不计提大额坏账准备。报告期内,马可波罗计提的应收账款坏账准备分别为26708.37万元、30847.2万元、61946.45万元;计提的应收票据坏账准备分别为13088.97万元、38106.11万元、19708.66万元。

记者梳理发现,2021年马可波罗应收账款账面余额占营业收入的比例达30.57%。截至2021年底,马可波罗仍有逾24000万元款项尚未收回,给公司短期资金带来压力。“大笔坏账会影响到企业财务状况,甚至会影响到企业的正常运转。”孟博说。

值得注意的是,尽管应收账款高企是建筑瓷砖行业的普遍情况,但在资金流动性受坏账影响的情况下,2021年7月、2022年3月,马可波罗两次分红共计58000万元,这一行为也遭到了业内质疑。而本次IPO,马可波罗拟募集资金401793.25万元,拟将其中的86000万元用于补充流动资金。

产品质量曾被投诉

相关文章:

- [资讯前沿]“在希望的田野上”系列报道:斜杠青年下乡记:一名会直播带货的基层公务员

- [资讯前沿]“东数西算”工程全面启动(产经观察)

- [资讯前沿]人民财经观察·聚焦上市公司年报2021科创板:发力“硬科技”,交出“硬成绩”

- [资讯前沿]“绿色能源助力冬奥”系列报道——助力“绿色冬奥”能源行业“氢”尽所能

- [资讯前沿]科技创新为构建新发展格局、推动高质量发展提供有力支撑——科技自立自强谱新篇(2021年中国经济观察②)

- [资讯前沿]一系列重大科技成果亮相国家“十三五”科技创新成就展——科技赋能发展,创新决胜未来

- [资讯前沿]聚焦能源保供系列报道之二确保全国人民温暖过冬煤炭企业多措并举破解燃“煤”之急

- [资讯前沿]“税收红利助力在华外企高质量发展”系列观察一税收营商环境持续优化助力外资企业更好发展

- [资讯前沿]营造良好数字生态(人民观察)

- [资讯前沿]消费品零售额增速连续8年快于城镇乡村消费势头好劲头足(经济新方位·国庆消费观察)